No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

[平成25年4月1日現在法令等]

1 特例の概要

個人が、相続又は遺贈により取得した財産のうち、その相続の開始の直前において被相続人等の事業の用に供されていた宅地等又は被相続人等の居住の用に供されていた宅地等のうち、一定の選択をしたもので限度面積までの部分(以下「小規模宅地等」といいます。)については、相続税の課税価格に算入すべき価額の計算上、一定の割合を減額します。この特例を小規模宅地等についての相続税の課税価格の計算の特例といいます。

なお、相続開始前3年以内に贈与により取得した宅地等や相続時精算課税に係る贈与により取得した宅地等については、この特例の適用を受けることはできません。

(注)

1 被相続人等とは、被相続人又は被相続人と生計を一にしていた被相続人の親族をいいます(以下同じです。)。

2 宅地等とは、土地又は土地の上に存する権利で、一定の建物又は構築物の敷地の用に供されているものをいいます。ただし、棚卸資産及びこれに準ずる資産に該当しないものに限られます(以下同じです。)。

2 減額される割合等

平成22年4月1日以後に相続の開始のあった被相続人に係る相続税について、小規模宅地等については、相続税の課税価格に算入すべき価額の計算上、次の表に掲げる区分ごとに一定の割合を減額します。

| 相続開始の直前における宅地等の利用区分 |

要件 |

限度面積 |

減額される割合 |

| 被相続人等の事業の用に供されていた宅地等 |

貸付事業以外の事業用の宅地等 |

|

特定事業用宅地等に該当する宅地等 |

400 |

80% |

| 貸付事業用の宅地等 |

一定の法人に貸し付けられ、その法人の事業(貸付事業を除く)用の宅地等 |

|

特定同族会社事業用宅地等に該当する宅地等 |

400 |

80% |

|

貸付事業用宅地等に該当する宅地等 |

200 |

50% |

| 一定の法人に貸し付けられ、その法人の貸付事業用の宅地等 |

|

貸付事業用宅地等に該当する宅地等 |

200 |

50% |

| 被相続人等の貸付事業用の宅地等 |

|

貸付事業用宅地等に該当する宅地等 |

200 |

50% |

| 被相続人等の居住の用に供されていた宅地等 |

|

特定居住用宅地等に該当する宅地等 |

240 |

80% |

(注)

1 「貸付事業」とは、「不動産貸付業」、「駐車場業」、「自転車駐車場業」及び事業と称するに至らない不動産の貸付けその他これに類する行為で相当の対価を得て継続的に行う「準事業」をいいます(以下同じです。)。

2 「限度面積」については、「特定事業用宅地等」、「特定同族会社事業用宅地等」、「特定居住用宅地等」及び「貸付事業用宅地等」のうちいずれか2以上についてこの特例の適用を受けようとする場合は、次の算式を満たす面積がそれぞれの宅地等の限度面積になります。

A+(B×5/3)+(C×2)≦400

A:「特定事業用宅地等」、「特定同族会社事業用宅地等」の面積の合計( +

+ )

)

B:「特定居住用宅地等」の面積の合計( )

)

C:「貸付事業用宅地等」の面積の合計( +

+ +

+ )

)

3 特例の対象となる宅地等

この特例は、特定事業用宅地等、特定居住用宅地等、特定同族会社事業用宅地等及び貸付事業用宅地等のいずれかに該当する宅地等であることが必要です。

(1) 特定事業用宅地等

相続開始の直前において被相続人等の事業(貸付事業を除きます。以下同じです。)の用に供されていた宅地等で、次の表の区分に応じ、それぞれに掲げる要件の全てに該当する被相続人の親族が相続又は遺贈により取得したものをいいます(次の表の区分に応じ、それぞれに掲げる要件の全てに該当する部分で、それぞれの要件に該当する被相続人の親族が相続又は遺贈により取得した持分の割合に応ずる部分に限られます。)。

○ 特定事業用宅地等の要件

| 区分 |

特例の適用要件 |

| 被相続人の事業の用に供されていた宅地等 |

事業承継要件 |

その宅地等の上で営まれていた被相続人の事業を相続税の申告期限までに引き継ぎ、かつ、その申告期限までその事業を営んでいること。 |

| 保有継続要件 |

その宅地等を相続税の申告期限まで有していること。 |

| 被相続人と生計を一にしていた被相続人の親族の事業の用に供されていた宅地等 |

事業継続要件 |

相続開始の直前から相続税の申告期限まで、その宅地等の上で事業を営んでいること。 |

| 保有継続要件 |

その宅地等を相続税の申告期限まで有していること。 |

(2) 特定居住用宅地等

相続開始の直前において被相続人等の居住の用に供されていた宅地等で、次の区分に応じ、それぞれに掲げる要件に該当する被相続人の親族が相続又は遺贈により取得したものをいいます(次表の区分に応じ、それぞれに掲げる要件に該当する部分で、それぞれの要件に該当する被相続人の親族が相続又は遺贈により取得した持分の割合に応ずる部分に限られます。)。なお、その宅地等が2以上ある場合には、主としてその居住の用に供していた一の宅地等に限ります。

○ 特定居住用宅地等の要件

| 区分 |

特例の適用要件 |

| 取得者 |

取得者等ごとの要件 |

| 被相続人の居住の用に供されていた宅地等 |

被相続人の配偶者 |

「取得者ごとの要件」はありません。 |

| 被相続人と同居していた親族 |

相続開始の時から相続税の申告期限まで、引き続きその家屋に居住し、かつ、その宅地等を相続税の申告期限まで有している人 |

| 被相続人と同居していない親族 |

及び 及び に該当する場合で、かつ、次の に該当する場合で、かつ、次の から から までの要件を満たす人 までの要件を満たす人

被相続人に配偶者がいないこと 被相続人に配偶者がいないこと

被相続人に相続開始の直前においてその被相続人の居住の用に供されていた家屋に居住していた親族で相続人(相続の放棄があった場合には、その放棄がなかったものとした場合の相続人)がいないこと。 被相続人に相続開始の直前においてその被相続人の居住の用に供されていた家屋に居住していた親族で相続人(相続の放棄があった場合には、その放棄がなかったものとした場合の相続人)がいないこと。

相続開始前3年以内に日本国内にある自己又は自己の配偶者の所有する家屋(相続開始の直前において被相続人の居住の用に供されていた家屋を除きます。)に居住したことがないこと。 相続開始前3年以内に日本国内にある自己又は自己の配偶者の所有する家屋(相続開始の直前において被相続人の居住の用に供されていた家屋を除きます。)に居住したことがないこと。

その宅地等を相続税の申告期限まで有していること。 その宅地等を相続税の申告期限まで有していること。

相続開始の時に日本国内に住所を有していること、又は、日本国籍を有していること。 相続開始の時に日本国内に住所を有していること、又は、日本国籍を有していること。

|

| 被相続人と生計を一にする被相続人の親族の居住の用に供されていた宅地等 |

被相続人の配偶者 |

「取得者ごとの要件」はありません。 |

| 被相続人と生計を一にしていた親族 |

相続開始の直前から相続税の申告期限まで引き続きその家屋に居住し、かつ、その宅地等を相続税の申告期限まで有している人 |

(3) 特定同族会社事業用宅地等

相続開始の直前から相続税の申告期限まで一定の法人の事業(貸付事業を除きます。以下同じです。)の用に供されていた宅地等で、次表の要件の全てに該当する被相続人の親族が相続又は遺贈により取得したものをいいます(一定の法人の事業の用に供されている部分で、次表に掲げる要件の全てに該当する被相続人の親族が相続又は遺贈により取得した持分の割合に応ずる部分に限られます。)。

なお、一定の法人とは、相続開始の直前において被相続人及び被相続人の親族等が法人の発行済株式の総数又は出資の総額の50%超を有している場合におけるその法人(相続税の申告期限において清算中の法人を除きます。)をいいます。

○ 特定同族会社事業用宅地等

| 区分 |

特例の適用要件 |

| 一定の法人の事業の用に供されていた宅地等 |

法人役員要件 |

相続税の申告期限においてその法人の役員(法人税法第2条第15号に規定する役員(清算人を除きます。)をいいます。)であること。 |

| 保有継続要件 |

その宅地等を相続税の申告期限まで有していること。 |

(4) 貸付事業用宅地等

相続開始の直前において被相続人等の貸付事業の用に供されていた宅地等で、次表の区分に応じ、それぞれに掲げる要件の全てに該当する被相続人の親族が相続又は遺贈により取得したものをいいます(次表の区分に応じ、それぞれに掲げる要件の全てに該当する部分で、それぞれの要件に該当する被相続人の親族が相続又は遺贈により取得した持分の割合に応ずる部分に限られます。)。

○ 貸付事業用宅地等の要件

| 区分 |

特例の適用要件 |

| 被相続人の貸付事業の用に供されていた宅地等 |

事業承継要件 |

その宅地等に係る被相続人の貸付事業を相続税の申告期限までに引き継ぎ、かつ、その申告期限までその貸付事業を行っていること。 |

| 保有継続要件 |

その宅地等を相続税の申告期限まで有していること。 |

| 被相続人と生計を一にしていた被相続人の親族の貸付事業の用に供されていた宅地等 |

事業継続要件 |

相続開始の直前から相続税の申告期限まで、その宅地等に係る貸付事業を行っていること。 |

| 保有継続要件 |

その宅地等を相続税の申告期限まで有していること。 |

(5) 日本郵便株式会社に貸し付けられている一定の郵便局舎の敷地の用に供されている宅地等

平成19年9月30日以前に被相続人又は被相続人の相続人と旧日本郵政公社との間の賃貸借契約に基づき郵便局の用に供するために貸し付けられていた一定の建物の敷地の用に供されていた宅地等のうち、平成19年10月1日から相続の開始の直前までの間において、その賃貸借契約の契約事項に一定事項以外の事項の変更がない賃貸借契約に基づき、引き続き、平成19年10月1日から平成24年9月30日までの間にあっては郵便局の用に供するため郵便局株式会社に、平成24年10月1日から相続開始の直前までの間にあっては郵便局の用に供するため日本郵便株式会社に対し貸し付けられていた一定の建物(以下「郵便局舎」といいます。)の敷地の用に供されていた宅地等で、その宅地等を取得した相続人から相続の開始の日以後5年以上その郵便局舎を日本郵便株式会社が引き継ぎ借り受けることにより、その宅地等を同日以後5年以上郵便局舎の敷地の用に供する見込みであることについて総務大臣の証明がなされた宅地等については、特定事業用宅地等に該当するものとして、この特例の適用を受けることができます。

4 特例を受けるための手続

この特例の適用を受けるためには、相続税の申告書に、この特例を受けようとする旨を記載するとともに、小規模宅地等に係る計算の明細書や遺産分割協議書の写しなど一定の書類を添付する必要があります。

(措法69の4、措令40の2、措規23の2、措通69の4-27)

同族会社に賃貸する土地・建物の賃料にはご注意を

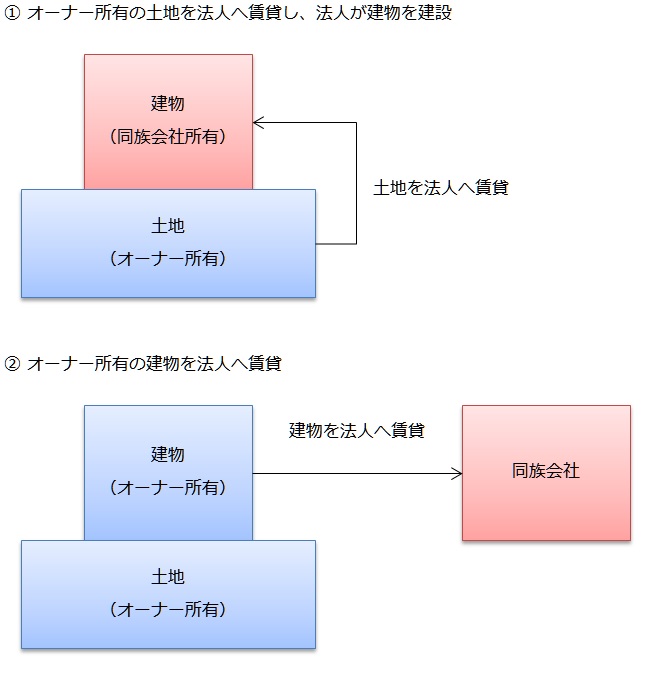

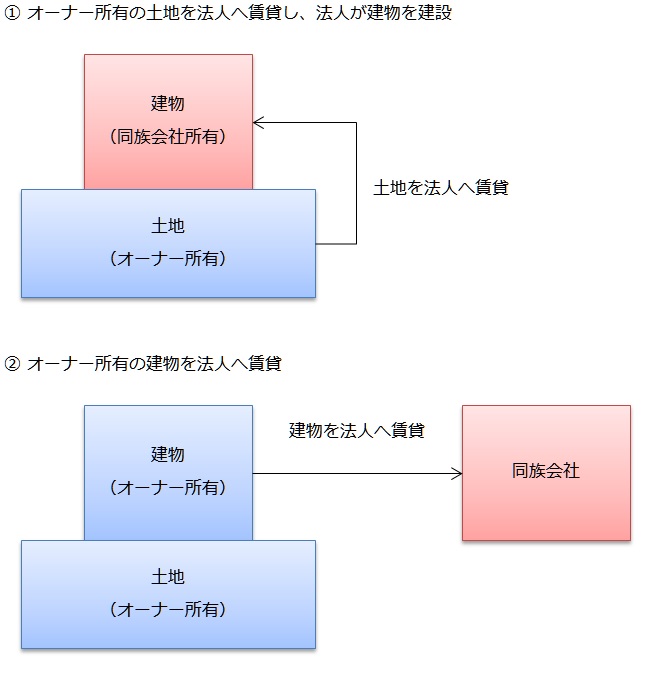

オーナーが所有する土地を同族会社に賃貸し、その土地に同族会社が建物を建築する場合、又は、オーナーが所有する土地にオーナーが建築した建物を、同族会社に賃貸する場合、以下の5つの要件を満たすことができれば、小規模宅地等の評価減を適用することができます。

【特定同族会社事業用宅地等の適用上のポイント】

1. 出資要件

相続開始直前において、被相続人・当該被相続人の親族等が、同族会社の株式(出資)の50%超を保有

2. 法人役員要件

宅地等の承継者が相続税の申告期限までに法人税法に規定する役員に就任

3. 事業供用継続要件

宅地等を相続税の申告期限まで引き続き同族会社の事業の用に供用

4. 保有継続要件

宅地等の承継者が相続税の申告期限まで引き続き所有

5. 対価要件

法人に土地又は家屋を継続的に相当の対価で貸付

平成25年度税制改正により、平成27年1月の相続・遺贈より、事業用宅地と居住用宅地への小規模宅地の評価減が完全併用(事業用宅地の上限400㎡と居住用宅地の上限330㎡それぞれを適用)でき、土地の相続評価額が20%になるため併用の利用価値が高まります。

ただし、注意しないといけないのは、同族会社に対して土地を固定資産税程度、又は、無償で賃貸している場合は「使用貸借」となり、そもそも被相続人の事業用宅地に該当せず小規模宅地等の評価減が適用できなくなるので、注意して下さい。

では、「相当の対価」とはどれくらいの金額を言うのかが問題になりますが、「相当の対価」は地代又は家賃から固定資産税や減価償却費、その他の必要経費を差し引いた後に相当の利益が出ていれば問題はありません。また、相当の利益が出ていない場合でも、近隣の地代や家賃の相場で賃貸していれば問題ない場合もありますが、第三者に説明できるように資料を整備しておくことが重要となります。

なお、地代に関しては、「相当の地代」(自用地評価額の3年平均×年6%)や、「通常の地代」(地域における通常収受される地代、又は、路線価等を基に計算した底地の3年間平均×年6%)の概念がありますので、それらを使用する方が説明上わかりやすいと言えます。